NISA

まだみずほ証券の口座をお持ちでないお客さま

証券総合口座と同時に開設既にみずほ証券の口座をお持ちのお客さま

NISA口座を開設みずほ証券のNISAが選ばれる理由

POINT1

みずほ証券ならではの

豊富な商品ラインアップ

国内株式・外国株式・投資信託など多彩な商品をご用意。IPO・PO銘柄など総合証券会社のみずほ証券ならではの投資も可能です!

POINT2

専門のコンサルタントに相談できる

資産運用専門のコンサルタントが、お客さま一人ひとりに合ったNISA投資をサポートします!

POINT3

困ったときも安心のサポート体制

お手続きや投資相談など、困りごとがあるときはコールセンターがサポート。みずほ証券のコールセンターはHDI「五つ星認証」を取得しています!

NISA口座開設の流れ

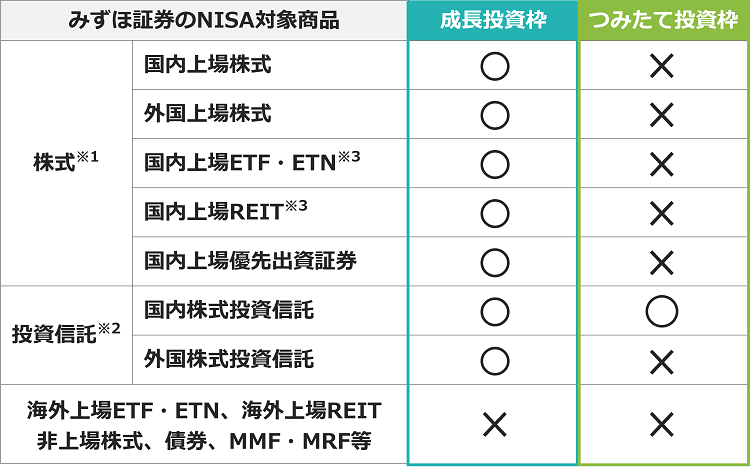

「成長投資枠」と「つみたて投資枠」の対象商品

- *1)株式は、整理・監理銘柄は対象となりません。

- *2)投資信託は、次に該当するものは対象となりません。

①信託期間が20年未満、②ヘッジ目的以外のデリバティブ運用、③毎月分配型、④高レバレッジ型 - *3)(ご参考)投信協会「成長投資枠」ETF・REIT等対象商品リスト(リンク)をご覧ください。当社で取り扱う銘柄と異なる場合があります。

「成長投資枠」で購入できる商品を探す

- *海外上場ETFは対象となりません。

「つみたて投資枠」で購入できる投資信託を探す

NISAとは?

- ①NISAとは投資で得た利益と配当等が非課税になる制度です

- ②18歳以上なら誰でも一人1口座開設できます

- ③NISA口座はお客さまの証券総合口座の中に開設されます

- ④「成長投資枠」と「つみたて投資枠」があり2つの枠を併用できます

- ⑤投資対象商品は上場株式と株式投資信託等です

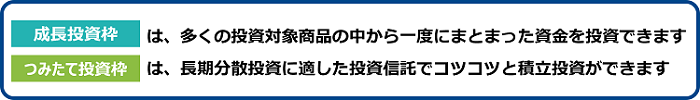

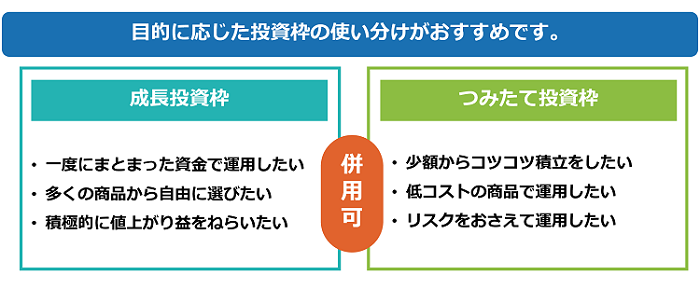

「成長投資枠」と「つみたて投資枠」

NISA制度のポイント

ポイント1

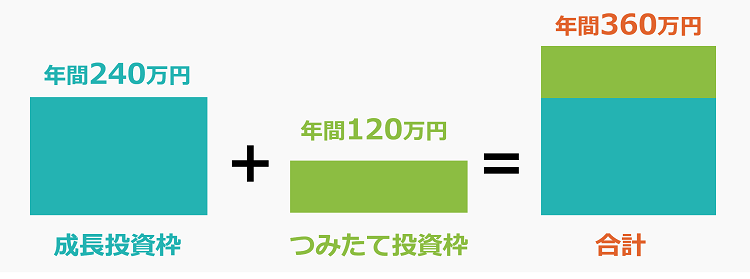

年間投資枠は最大360万円

成長投資枠とつみたて投資枠を合わせて年間360万円まで投資することができます。年間投資枠はNISA開設月にかかわらず、1月~12月で管理します。

ポイント2

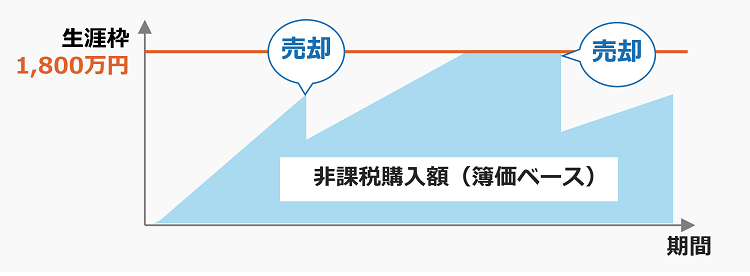

生涯の非課税保有限度額は1,800万円

非課税保有限度額は購入時の金額(簿価)で計算します。

成長投資枠+つみたて投資枠

→1,800万円まで

成長投資枠のみ

→1,200万円まで

つみたて投資枠のみ

→1,800万円まで

ポイント3

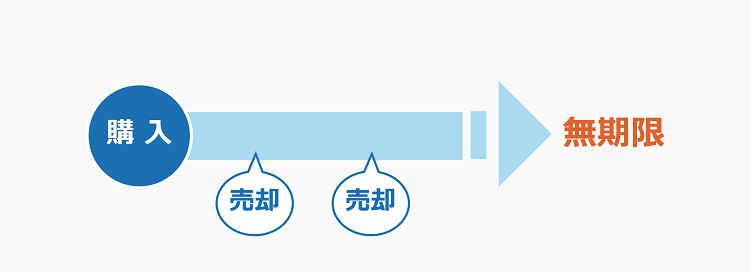

非課税保有期間が無期限

NISAで購入した商品は、無期限で保有することができます。

期限を気にすることなく、ご自身のライフスタイルに合わせて運用できます。また、いつでも売却可能です。

ポイント4

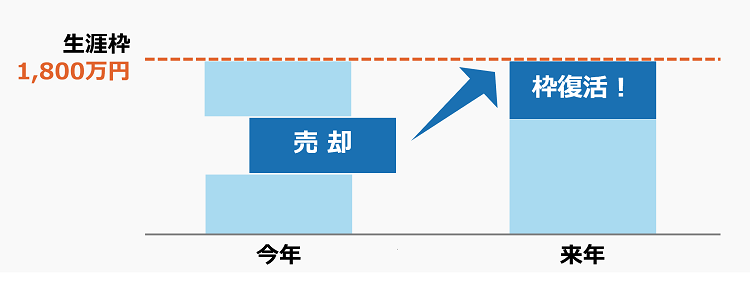

売却したら翌年に投資枠が復活

NISAで保有している商品を売却した場合、翌年から、売却した金額分(購入時の簿価ベース)の投資枠が復活します。

ただし、枠が復活した場合でも、年間投資枠を超えて利用することはできません。

NISAについてもっと知りたい方へ

みずほ証券が運営する投資情報メディア(MONEY VOYAGE)

注目の記事

よくあるご質問

-

非課税期間終了後、課税口座(特定口座または一般口座)へ移管されます。

2024年以降のNISA口座には移管(ロールオーバー)できませんので、ご留意ください。 -

年間投資枠、非課税保有限度額ともに買付代金(簿価)を基に計算します。購入にかかる手数料・消費税は投資枠に含めません。

-

利用できます。

ただし、成長投資枠のみを利用する場合の非課税保有限度額は1,200万円です。 -

原則として非課税になります。

ただし、上場株式の配当金は受取方法を「株式数比例配分方式」にする必要があります。なお、NISA口座で保有する株式投資信託の分配金については、「株式数比例配分方式」を選択していない場合も非課税で受け取ることができます。 -

上限は月10万円です。

なお、年の途中からつみたて投資枠を利用した場合でも同様です。 -

みずほ証券でお取引の場合、NISA口座(成長投資枠またはつみたて投資枠)で保有する分配金再投資コースの投資信託の分配金は、全額NISA口座(成長投資枠またはつみたて投資枠)で再投資されます。ただし、年間投資枠を超過した場合、超過分は課税口座で再投資されます。

2023年以前のNISA口座で保有する分配金再投資コースの投資信託の分配金は、課税口座で全額再投資されます。 -

NISAの開設状況は国税庁のe–Taxでご確認いただけます。

お問い合わせ先

NISAに関するお問い合わせは、コールセンターまたはお取引店までご連絡ください。

お取引店

コールセンター

総合ダイヤル

営業時間

平日 8時00分~18時00分

土曜日 9時00分〜17時00分

- *祝日・年末年始を除く

- *通話料金が発生します。(固定電話:3分9.35円(税込)、携帯電話:20秒11円(税込))

- *携帯電話料金プランの無料通話等を適用させる場合は、03–6634–9430をご利用ください。

NISAに関するご留意事項

- NISA口座は、一人1口座(1金融機関)に限り開設することができます。

- NISA口座での損失は税務上ないものとされます。このため、課税口座で保有する他の上場株式等の配当等および譲渡損益との損益通算はできません。

- NISA口座から上場株式等を払い出した場合は、払い出された非課税上場株式等の取得価額は払出日における時価となり、払出日に時価が下落していた場合でも、当初の取得価額と払出日の時価との差額に係る損失はないものとされます。

- 上場株式等の配当等を非課税で受け取るには、あらかじめ「株式数比例配分方式」を指定する必要があります。

- 課税口座で保有する上場株式等や投資信託をNISA口座へ移管することはできません。NISA口座で新たに買い付けた上場株式等や株式投資信託のみが対象となります。

- 短期間で売買を行ったり分配金の支払いを高い頻度で受けたりするような投資手法は、NISAのご利用に適さない場合があります。

- 基準経過日(初めてNISA口座を設けた日から10年を経過した日および同日の翌日以降5年を経過した日ごとの日)において、お客さまの氏名および住所の確認が法令により必要とされます。

- 外国上場株式の配当金や外国籍の投資信託の収益分配金について現地国で外国所得税が課税された場合、NISA口座であっても課税されたままとなります。

- 成長投資枠で買付できない銘柄等が一部あります。

- つみたて投資枠では積立契約(累積投資契約)の締結が必要です。同契約に基づき、定期かつ継続的な方法により対象商品の買い付けが行われます。

- 当社取り扱いの商品等にご投資いただく際には、各商品等に所定の手数料等をご負担いただきます。

- 国内株式等(REIT、ETF、ETN、インフラファンドを含む。)の売買取引には、約定代金に対して最大1.155%(税込み)、最低は原則として2,750 円(税込み)の売買手数料をご負担いただきます。

- 投資信託の場合は、銘柄ごとに設定された購入時手数料および信託報酬等の諸費用等をご負担いただきます。

- 債券を募集・売出し等により、または 当社との相対取引により購入する場合は、購入対価のみをお支払いいただきます。

- 各商品等には価格の変動や発行者等の信用状況の悪化等による損失が生じるおそれがあります。

- 外貨建て商品等の売買等には、円貨と外貨を交換する際に、外国為替市場の動向を踏まえて当社が決定した為替レートによるものとします。

- 外貨建て商品等は、外国為替相場の変動により損失が生じるおそれがあります。

- 商品ごとに手数料等およびリスクは異なりますので、ご投資にあたっては当該商品等の契約締結前交付書面や目論見書などをよくお読みいただき、ご自身でご判断ください。