柔軟な運用で企業規模やスタイルに縛られず

長期的な目線を持ちながら

幅広く投資機会をとらえる

オールキャップ & オールスタイルなファンド

- ※当ファンドは、主に時価総額40億米ドル以上の米国企業を投資対象とします。

- ※当ファンドでの「オールスタイル」とは、グロース株からバリュー株までを投資対象とすることを意味し、運用手法を意味するものではありません。

世界では数多くの変化が起きています。

- *出所:IDC、statista 2021年11月時点

- ※上記はイメージです。

- ※変化は一例であり、すべてを網羅しているものではありません。

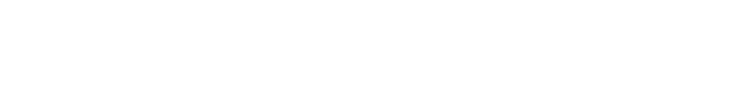

「ティー・ロウ・プライス 米国オールキャップ株式ファンド」と同様の運用戦略における米国籍ファンドは約37年の実績を有し、数々の下落局面を乗り越えてきました。

- パフォーマンスの期間

- :1985年9月末~2022年8月末(月次) 1985年9月末=100として指数化

- 運用資産残高の期間

- :1996年1月末~2022年8月末(月次)

- ・当運用戦略のパフォーマンスは米国籍ファンドの米ドルベースの月次リターン(分配金再投資、費用控除後)を用いて計算しています。

- ・運用資産残高は当運用戦略と同様の戦略で運用されているコンポジット(同様の運用目的や運用戦略に従って運用されるポートフォリオを1つに集めたもの)の資産残高です。コンポジットの計測開始後の1996年1月末から表示しています。

* 1米ドル=138.625円で換算

- ※上部で示した運用実績は、当ファンドが実質的に採用する運用戦略で運用されている米国籍ファンドのものであり、当ファンドのものではありません。また、当ファンドの将来の投資成果を示唆または保証するものではありません。

- ※上記は過去の実績・状況であり、将来の投資成果等を示唆・保証するものではありません。

「ティー・ロウ・プライス 米国オールキャップ株式ファンド」の

第5代運用責任者ジャスティン・ホワイトよりご挨拶の動画です。

当ファンドの運用責任者 ジャスティン・ホワイト CFA®

運用経験年数:14年2022年6月末時点

- 2008年

- ティー・ロウ・プライス 入社

- 2016年

- 当運用戦略の第5代運用責任者に就任

- 2021年

- 米モーニングスター「ライジング・タレント賞」*ノミネート候補者3名のうち、株式部門の運用者として唯一選出

*新進気鋭の運用責任者に与えられる賞。ポートフォリオ運用歴が7年未満で、その間に優れた運用成績を残した運用者に与えられる。

当ファンドの運用責任者 ジャスティン・ホワイト CFA®

運用経験年数:14年2022年6月末時点

- 2008年

- ティー・ロウ・プライス 入社

- 2016年

- 当運用戦略の第5代運用責任者に就任

- 2021年

- 米モーニングスター「ライジング・タレント賞」*ノミネート候補者3名のうち、株式部門の運用者として唯一選出

*新進気鋭の運用責任者に与えられる賞。ポートフォリオ運用歴が7年未満で、その間に優れた運用成績を残した運用者に与えられる。

*CFA®はChartered Financial Analyst®の略で米国の証券アナリスト資格です。CFA®およびChartered Financial Analyst®は、CFA Instituteの登録商標です。

ティー・ロウ・プライス 米国オールキャップ株式マザーファンド(以下「マザーファンド」といいます。)への投資を通じて、主として米国の株式の中で、成長性が高いと判断される企業や、企業の本質的価値に比較して過小評価されていると判断される企業の株式等に投資を行います。大型株式から小型株式まで幅広い時価総額規模の企業を投資対象とします。なお、米国以外の企業にも投資する場合があります。

銘柄選択に関しては、個別企業分析に基づく「ボトム・アップ・アプローチ*1」を重視した運用を行います。個別企業分析にあたっては、ティー・ロウ・プライス*2のアナリストによる独自の企業調査情報を活用します。

- *1 ボトム・アップ・アプローチとは、アナリストの個別企業に対する調査や分析等に基づきその企業の投資価値を判断し、個別銘柄を選択する運用手法です。

- *2 委託会社およびその関連会社をいいます。

実質外貨建資産について、原則として対円での為替ヘッジを行いません。

- ※市場動向、資金動向、信託財産の規模等により、上記のような運用ができない場合があります。

- ※上記は当ファンドの主たる投資対象であるマザーファンドの特色を含みます。

投資リスク、費用等

■基準価格の変動要因

投資信託は預貯金と異なります。

ファンドは、値動きのある有価証券等に投資しますので、基準価額は変動し、投資元本を割り込むことがあります。ファンドの運用による損益はすべて投資者のみなさまに帰属します。したがって、投資者のみなさまの投資元本は保証されているものではなく、基準価額の下落により、損失が生じることがあります。

当ファンドが有する主なリスク(ファンドの主たる投資対象であるマザーファンドが有するリスクを含みます。)は以下の通りです。

○株価変動リスク ○中小型株投資リスク ○為替変動リスク

- ※基準価額の変動要因は、上記に限定されるものではありません。詳しくは、当ファンドの投資信託説明書(交付目論見書)をご覧ください。

■ファンドの費用

| 投資者が直接的に負担する費用 | |

|---|---|

| 購入時手数料 | 購入時手数料は購入金額に応じて、以下の手数料率を購入価額に乗じた額になります。

|

| 信託財産留保額 | ありません。 |

| 投資者が信託財産で間接的に負担する費用 | ||

|---|---|---|

| 運用管理費用 (信託報酬) |

ファンドの純資産総額に対し、年1.5675%(税抜1.425%)の率を乗じた額が運用管理費用(信託報酬)として毎日計上され、ファンドの基準価額に反映されます。なお、毎計算期の最初の6ヵ月終了日(休業日の場合は翌営業日とします。)および毎計算期末または信託終了のときにファンドから支払われます。 | |

| その他の 費用・手数料 |

信託事務の 諸費用等 |

法廷書類等の作成等に要する費用(有価証券届出書、目論見書、運用報告書等の作成、印刷、交付および提出にかかる費用)、監査費用等は、ファンドの純資産総額に対して年率0.11%(税抜0.1%)を上限とする額が毎日計上され、毎計算期の最初の6ヵ月終了日(休業日の場合は翌営業日とします。)および毎計算期末または信託終了のときにファンドから支払われます。 |

| 売買委託 手数料等 |

組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用等が、ファンドから支払われます。

|

|

| 投資者が信託財産で間接的に負担する費用 | |

|---|---|

| 運用管理費用 (信託報酬) |

ファンドの純資産総額に対し、年1.5675%(税抜1.425%)の率を乗じた額が運用管理費用(信託報酬)として毎日計上され、ファンドの基準価額に反映されます。なお、毎計算期の最初の6ヵ月終了日(休業日の場合は翌営業日とします。)および毎計算期末または信託終了のときにファンドから支払われます。 |

| その他の 費用・手数料 |

信託事務の諸費用等 |

| 法廷書類等の作成等に要する費用(有価証券届出書、目論見書、運用報告書等の作成、印刷、交付および提出にかかる費用)、監査費用等は、ファンドの純資産総額に対して年率0.11%(税抜0.1%)を上限とする額が毎日計上され、毎計算期の最初の6ヵ月終了日(休業日の場合は翌営業日とします。)および毎計算期末または信託終了のときにファンドから支払われます。 | |

| 売買委託手数料等 | |

組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用等が、ファンドから支払われます。

|

|

- ※上記の手数料・費用等の合計額等については、投資者のみなさまがファンドを保有される期間等に応じて異なりますので、表示することができません。

- ※お申込にあたっては、投資信託説明書(交付⽬論⾒書)および⽬論⾒書補完書⾯などをよくお読みいただき、ご⾃⾝でご判断ください。

■委託会社、その他関係法人

| 委託会社 | ティー・ロウ・プライス・ジャパン株式会社 |

|---|---|

| 受託会社 | 三菱UFJ信託銀行株式会社 |

| 販売会社 | みずほ証券株式会社 他 |

株式投資信託のご購入

インターネットからご購入できます。

お取引店でご購入できます。